Se você está pensando em começar a empreender, é preciso ficar bastante atento ao aspecto tributário do seu modelo de negócio.

Afinal, você faz ideia de quais são os principais impostos do pequeno empresário?

Toda empresa está sujeita a pagar tributos para conseguir desempenhar suas atividades econômicas dentro da formalidade. O tipo e a quantidade de impostos vão depender do regime tributário escolhido, o qual pode ser Lucro Presumido, Lucro Real ou Simples Nacional.

Este último é o mais comum entre empresas de pequeno porte. Isso porque todos os tributos são pagos em uma única guia e a carga tributária é mais leve do que nos outros regimes.

Para te ajudar a entender melhor esse importante aspecto do negócio, vamos mostrar nas próximas linhas quais são os principais impostos do pequeno empresário:

1. IRPJ – Imposto de Renda da Pessoa Jurídica

2. CSLL – Contribuição Social sobre o Lucro Líquido

3. PIS – Programa de Integração Social

4. COFINS – Contribuição para Financiamento da Seguridade Social

5. CPP – Contribuição Previdenciária Patronal

6. IPI – Imposto sobre Produtos Industrializados

7. ICMS – Imposto sobre a Circulação de Mercadorias e Serviços

8. ISS – Imposto sobre Serviços de Qualquer Natureza

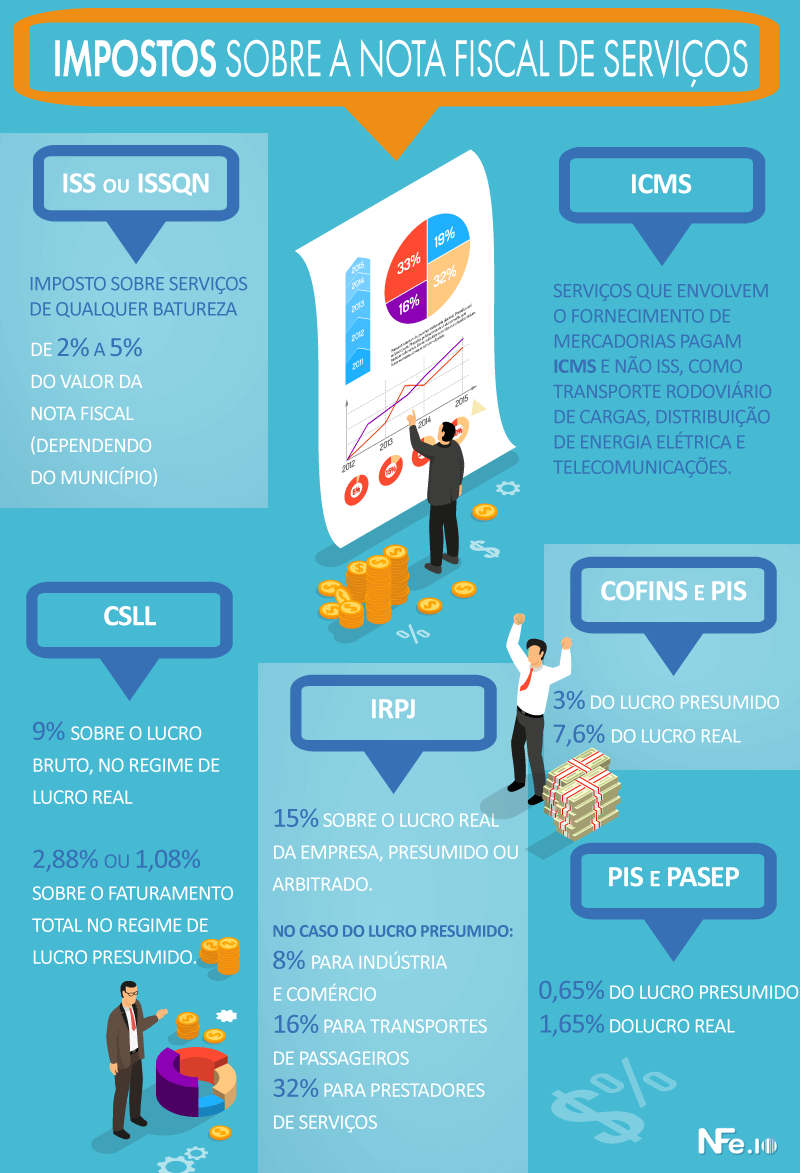

Veja também os impostos de uma nota fiscal de serviços:

Quais são os principais impostos do pequeno empresário?

Dependendo de sua atividade, alguns destes tributos podem não incidir sobre o seu negócio, como é o caso do IPI, que só é devido por empresas que atuam na área industrial, transformando matérias primas e outros insumos em novos produtos.

Analise cada caso e veja quais são referentes ao seu modelo de negócio.

IRPJ – Imposto de Renda da Pessoa Jurídica

O IRPJ é um tributo que incide sobre o faturamento que a empresa em questão obteve no ano anterior.

Para empresas optantes pelo regime tributário Simples Nacional, a taxa de IRPJ varia entre 0% e 0,54% caso suas atividades econômicas estejam relacionadas ao comércio ou à indústria. Já empresa prestadoras de serviço podem pagar até 0,84%.

No caso de empresas que optaram pelo regime tributário Lucro Real ou Lucro Presumido, o percentual referente ao IRPJ é de 15% com adicional de 10% sobre a parcela do lucro que ultrapassar R$ 20.000,00 por mês.

CSLL – Contribuição Social sobre o Lucro Líquido

O CSLL é um tributo destinado a financiar a seguridade social. Para optantes do Simples Nacional, as alíquotas variam de 0,27% a 0,54% sobre o lucro líquido.

Já no regime Lucro Real, esse percentual é de 9% e pode chegar a 15% no caso de instituições financeiras

No Lucro Presumido, as alíquotas podem ser de 1,6% a 32% dependendo da atividade exercida.

Veja mais sobre essa contribuição:

PIS – Programa de Integração Social

O PIS também é um tributo federal destinado ao financiamento da seguridade social e que incide sobre o faturamento da empresa.

Optantes pelo Simples Nacional e que exercem atividades de comércio e indústria pagam uma alíquota de 0,23% a 0,38%.

Já os prestadores de serviço desse mesmo regime devem pagar a alíquota de 0,24% a 0,57%. As empresas de Lucro Real pagam de PIS 1,65% do faturamento.

COFINS – Contribuição para Financiamento da Seguridade Social

O COFINS é um imposto federal utilizado para financiar a saúde pública e a previdência social.

No Simples Nacional, as alíquotas variam de 0,86% e 1,60% sobre o faturamento bruto de empresas do comércio ou indústria. Já as prestadoras de serviço desse regime tributário pagam de 1,28% a 2,63%.

Nos outros regimes, alíquota do COFINS pode variar entre 3% e 7,6%.

CPP – Contribuição Previdenciária Patronal

A destinação do CPP é para financiar as operações do INSS. Para empresas do Lucro Real ou Lucro Presumido, a alíquota é de 20% mensal sobre a folha de pagamento.

Já para empresas optantes pelo Simples Nacional, as alíquotas variam de 2,75% e 4,6% no caso de atividade de comércio e indústria e de 4% e 7,83% para as prestadoras de serviços.

IPI – Imposto sobre Produtos Industrializados

Empresas que trabalham com produtos industrializado precisam pagar o IPI. Não existe uma alíquota única para todas as empresas. A taxa de IPI vai depender do tipo de produto.

Além disso, o cálculo é feito sobre o preço do produto. Consulte a tabela de IPI e saiba quanto é a alíquota de cada produto.

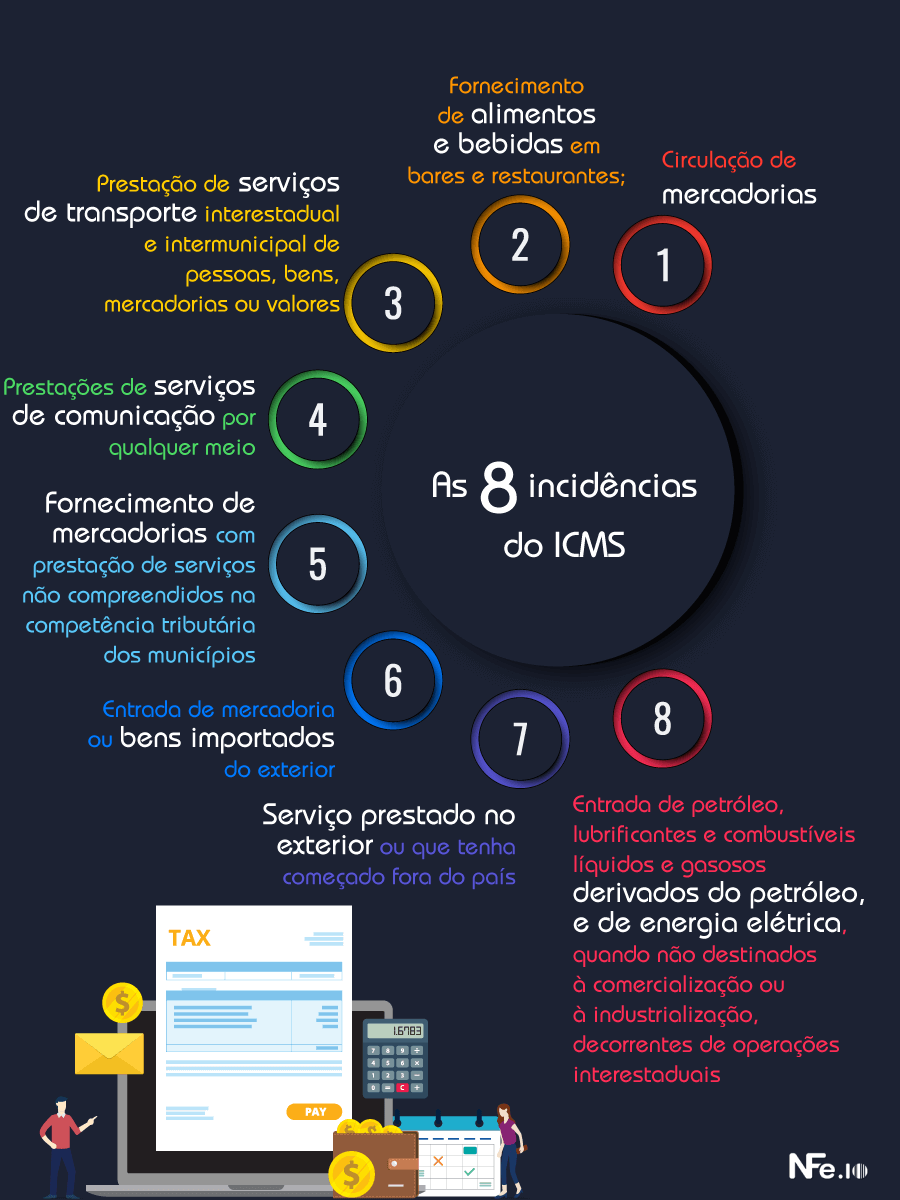

ICMS – Imposto sobre a Circulação de Mercadorias e Serviços

O ICMS é um imposto estadual. Dessa forma, cada Unidade Federativa tem autonomia para decidir sobre o valor da alíquota cobrada caso a circulação ocorra dentro do estado ou entre o estado em questão e outro.

Mais dicas sobre o ICMS:

ISS – Imposto sobre Serviços de Qualquer Natureza

Encerrando nossa lista sobre quais são os principais impostos do pequeno empresário, temos o ISS.

Esse tributo é de competência municipal. Sendo assim, cada município pode determinar o valor da alíquota cobra de empresas prestadoras de serviço.

Bom, ficou claro quais são os principais impostos do pequeno empresário? Agora que você já sabe mais sobre esse assunto, poderá fazer um bom planejamento tributário para o seu negócio e manter-se em dia com o Fisco.

Este post foi escrito pela equipe da Nfe.io, um sistema de emissão e controle de notas fiscais que automatiza tarefas chatas e faz sua empresa ganhar tempo, performance e diminuir custos.