O empreendedorismo envolve não só produzir ou realizar serviços, mas também entender alguns termos, processos e burocracias que fazem parte desse universo. Nesse sentido, o Código de Situação Tributária, o código CST, é um exemplo.

Conhecer mais sobre ele é importante para todo empreendedor, principalmente se ele for contribuinte do ICMS — Imposto sobre Circulação de Mercadorias e Serviços.

Por isso, preparamos um artigo completo para explicar tudo sobre o código, como ele funciona e todas as novidades sobre a aplicação dele.

Confira com a gente!

Índice

O que é o código CST?

Primeiramente, é importante entender o conceito em torno do código CST. O Código de Situação Tributária é um número que define como os produtos serão tributados, principalmente em relação ao ICMS — Imposto sobre Circulação de Mercadorias e Serviços.

Empreendedores usam esse código para indicar a origem das mercadorias e calcular o imposto.

Essa numeração contém três dígitos. O primeiro identifica se o produto é nacional ou importado. Já os outros dois números mostram como o ICMS será aplicado, levando em consideração se o produto é tributado, isento ou sujeito à substituição tributária.

O emissor da Nota Fiscal Eletrônica (NF-e) deve informar o código CST em um campo específico, junto com outros códigos que explicam a operação realizada.

Essa combinação garante que a tributação ocorra corretamente e que a empresa cumpra as obrigações fiscais.

Dessa forma, entender o código CST é fundamental para garantir que o empreendedor recolha os impostos de forma precisa. Assim, evitando erros no cálculo do ICMS e problemas com o Fisco.

Qual a diferença entre o código CST e CSOSN?

O código CST e o CSOSN — Código de Situação da Operação no Simples Nacional — têm a mesma função de indicar a tributação de mercadorias. Porém, cada um se aplica a regimes tributários diferentes.

O CST é utilizado por empresas que operam no Lucro Real ou Lucro Presumido. Enquanto o CSOSN, por sua vez, é específico para empresas do Simples Nacional.

Em resumo, a diferença principal está no nível de complexidade.

- O CST apresenta mais detalhes e exige que a empresa siga regras mais específicas para calcular o ICMS, com códigos de três dígitos.

- Já o CSOSN simplifica o processo para empresas do Simples Nacional, com códigos de dois dígitos e uma estrutura mais fácil de entender.

Por isso, usar o código correto é muito importante para garantir que as notas fiscais sejam emitidas de acordo com a legislação.

Tipos de código CST

Como mencionamos anteriormente, o código CST engloba diferentes tributos, que incidem conforme o tipo de produto ou serviço.

Por isso, cada um dos tipos está relacionado a um imposto específico, essencial para definir o cálculo correto na emissão de notas fiscais.

Confira com a gente os principais tipos de código CST:

CST – IPI

Este tipo de código CST se refere ao Imposto Sobre Produtos Industrializados. Ele incide sobre produtos fabricados no Brasil ou importados e influencia diretamente o preço final.

CST – ICMS

O CST relacionado ao ICMS diz respeito ao Imposto Sobre Circulação de Mercadorias e Serviços. Ele é fundamental nas operações comerciais, pois define a tributação sobre a venda de mercadorias e prestação de serviços.

CST – PIS/Cofins

O CST – PIS/Cofins refere-se ao Programa de Integração Social e à Contribuição para o Financiamento da Seguridade Social. Esses tributos são importantes para o cálculo de contribuições sociais que as empresas precisam pagar.

Formação dos Códigos CST

A formação de um código CST depende de duas tabelas que representam partes diferentes do produto ou do serviço.

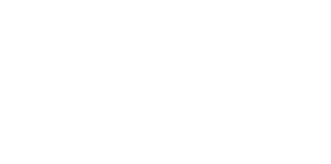

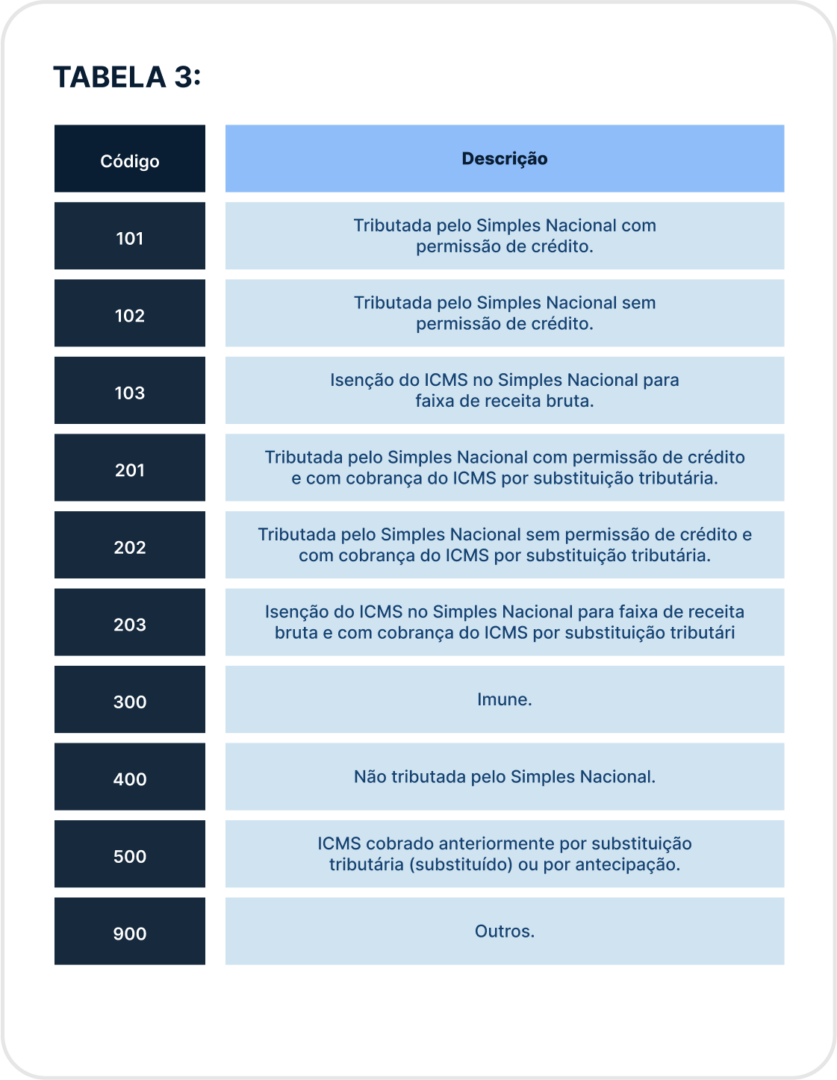

A primeira tabela (A) indica a origem do que a empresa comercializa. Já a segunda (B) apresenta a tributação do ICMS, informando se o produto ou serviço será tributado e qual imposto a empresa aplicará sobre ele.

Confira com a gente cada uma das tabelas.

Tabela A – Origem da mercadoria ou serviço

Tabela B — Tributação pelo ICMS

Contribuintes do Simples Nacional

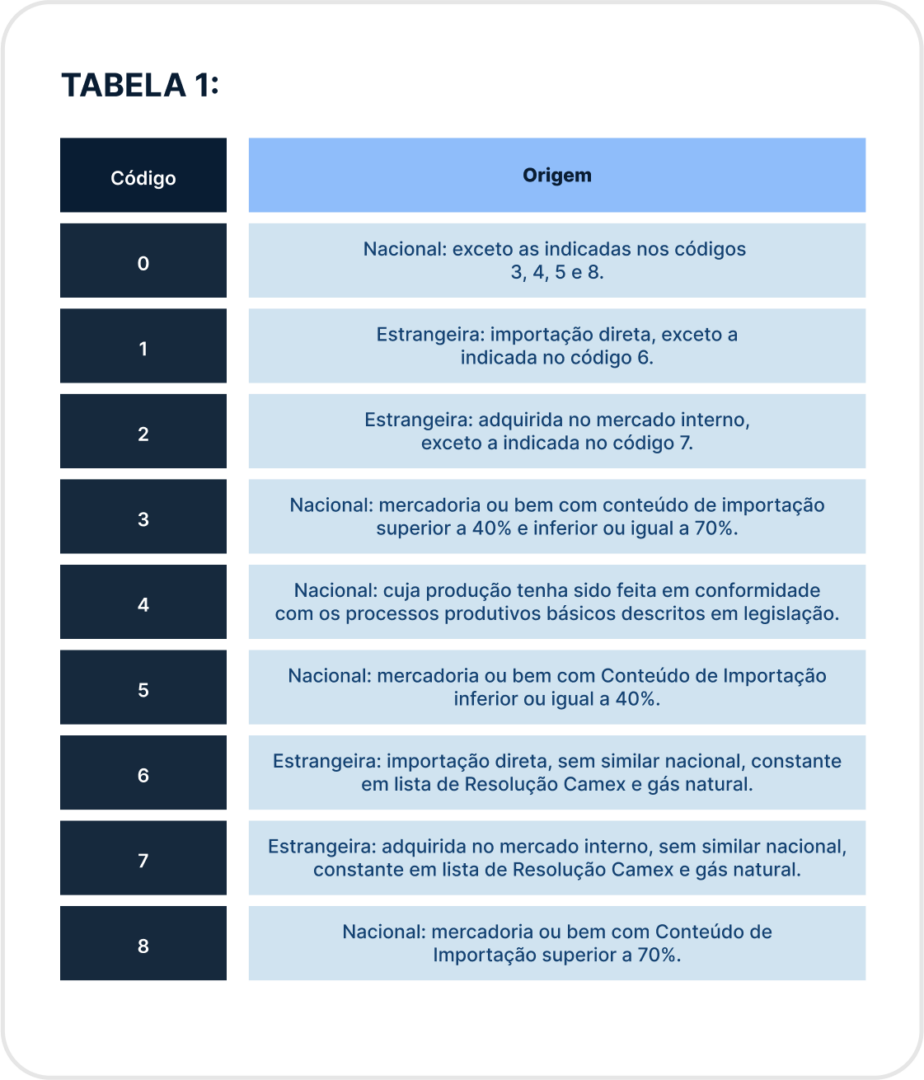

Como abordamos anteriormente, a Tabela B guia os contribuintes do Simples Nacional, que devem utilizar o Código de Situação da Operação do Simples Nacional (CSOSN) nas Notas Fiscais.

Agora, atenção: a partir de 1º de janeiro de 2022, devido ao Ajuste Sinief 20/12, que revisou o Convênio s/n.º de 15 de dezembro de 1970, os contribuintes do Simples Nacional passaram a adotar os mesmos códigos CST usados por empresas fora desse regime.

Dessa forma, com essa mudança, a Tabela B foi consolidada e novos códigos foram adicionados, conforme mostramos abaixo.

Como determinar o código CST correto?

Para determinar o código CST correto, você precisa seguir alguns passos simples que garantem que cálculo dos tributos correto.

Nesse sentido, esse processo evita problemas com a fiscalização e mantém a empresa em dia com as obrigações fiscais.

Entenda melhor com a seguir:

Passo a passo para escolher o CST correto

- Identifique a origem da mercadoria: o primeiro dígito do CST indica se o produto é nacional ou não. Por isso, verifique se o item é de produção brasileira ou se a empresa o adquiriu no exterior;

- Verifique o imposto aplicável: o código CST varia de acordo com o imposto em questão (ICMS, IPI ou PIS/Cofins). Consulte a tabela correspondente para cada tributo;

- Considere o regime tributário da empresa: se a empresa faz parte do Simples Nacional ou outro regime, isso impacta diretamente o CST que a empresa deve utilizar.

Ao seguir esses passos, você garante que os códigos utilizados estejam corretos e atualizados. Isso facilita o preenchimento das notas fiscais e evita problemas no cálculo dos impostos.

Erros comuns

Compreender e utilizar o código CST corretamente é essencial para evitar complicações fiscais.

No entanto, alguns erros são bastante comuns e podem prejudicar o cálculo dos impostos. Por isso, listamos os principais erros para que você possa evitá-los.

Confira com a gente!

Escolher a origem errada da mercadoria

Um erro comum é selecionar incorretamente a origem do produto.

O primeiro dígito do código CST refere-se à origem, que pode ser nacional ou estrangeira. Se você não souber de onde vem a mercadoria, pode acabar escolhendo o código errado, o que gera inconsistências no cálculo do ICMS.

Ignorar o regime tributário da empresa

Outro equívoco muito comum é não levar em consideração o regime tributário da empresa, como o Simples Nacional.

O regime influencia diretamente a escolha do CST correto, e usar um código inadequado pode resultar em recolhimento incorreto de impostos.

Não atualizar os códigos CST

As normas fiscais mudam com o tempo e alguns empresários esquecem de verificar se os códigos CST utilizados estão atualizados. Isso pode causar erros nas notas fiscais e até penalizações pelo fisco.

Misturar os impostos aplicáveis

Por fim, muitos confundem os códigos CST entre diferentes tributos, como ICMS, IPI e PIS/Cofins. Cada um tem sua tabela específica de códigos. Misturar os códigos de um imposto com outro pode resultar em erros graves no cálculo dos tributos e até problemas com a Receita Federal.

Tenha mais segurança nas NF-e com o GestãoClick

Como sabemos, gerenciar notas fiscais eletrônicas (NF-e) e utilizar o código CST corretamente pode ser um desafio para muitos empreendedores.

Com o GestãoClick, você tem mais segurança nesse processo, já que a plataforma automatiza a emissão das NF-e e preenche corretamente todos os dados, incluindo o Código CST.

Nesse sentido, o sistema ajuda a evitar erros comuns, como a escolha incorreta de códigos ou a falta de atualização das tabelas fiscais.

Além disso, o GestãoClick oferece uma interface intuitiva, que facilita o controle das operações fiscais e a emissão de documentos, mesmo para quem não tem experiência técnica.

Por isso, com o GestãoClick, o empreendedor consegue gerir todo o processo de emissão de NF-e de forma rápida e eficiente, reduzindo o risco de falhas e assegurando que a empresa cumpra a legislação. Isso permite que você foque no crescimento do seu negócio, sem se preocupar com problemas fiscais.

Teste gratuitamente por 10 dias e veja de perto a diferença que ele promove no seu negócio!