O Diferencial de Alíquota do ICMS, ou DIFAL ICMS, foi criado para garantir uma cobrança mais justa do ICMS entre os estados do Brasil. Isso é importante porque o ICMS é um imposto que incide sobre a compra e venda de produtos e serviços em todo o país. A taxa deste imposto pode variar dependendo do tipo de operação e se a transação ocorre dentro de um estado ou entre estados diferentes.

Nesse sentido, o DIFAL tem o objetivo de corrigir possíveis desigualdades na coleta do ICMS, garantindo que os estados de origem e destino compartilhem a arrecadação de forma adequada. Isso ajuda a criar um sistema tributário mais justo para todos.

Para você, empreendedor, entender bem esse conceito é fundamental, pois ele afeta diretamente as operações da sua empresa. Ao conhecer as regras e o funcionamento do DIFAL ICMS, você estará preparado para lidar corretamente com as obrigações fiscais e evitar problemas legais.

Para entender mais sobre o assunto, acompanhe a leitura:

- O que é DIFAL;

- DIFAL: como funciona e aplicação prática;

- Relevância do DIFAL para a conformidade fiscal;

- Regras e observações importantes.

O que é DIFAL

Você já sabe que o DIFAL é uma ferramenta que visa nivelar a arrecadação do ICMS entre os estados brasileiros, garantindo uma distribuição mais justa, certo?

Contudo, ao contrário do que possa parecer, o DIFAL não configura um novo tributo e sua aplicação não é evidenciada na nota fiscal.

Apesar disso, sua importância é inegável, pois desempenha papel vital na conquista de equidade tributária entre os estados.

Em outras palavras, trata-se de um elemento essencial para harmonizar as regras fiscais, promovendo um sistema mais justo e transparente em âmbito nacional. Como resultado, o DIFAL é obrigatório para todas as empresas envolvidas em vendas interestaduais.

DIFAL: como funciona e aplicação prática

À primeira vista, o DIFAL pode parecer complexo, mas entender sua aplicação na prática é fundamental, principalmente para empresas envolvidas em vendas interestaduais.

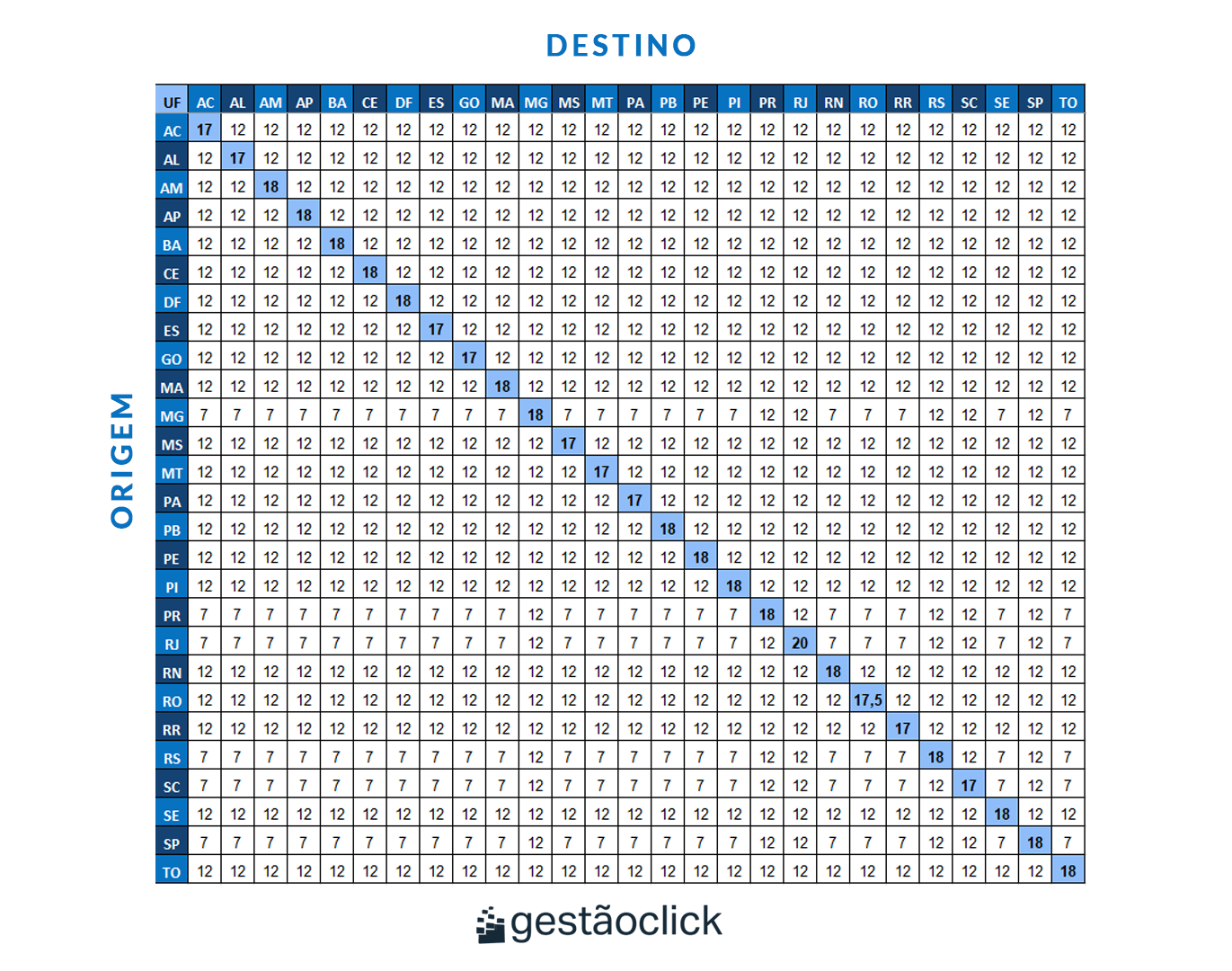

Imagine que uma empresa localizada em Minas Gerais (estado de origem) vende um produto no valor de R$1000 para um consumidor em São Paulo (estado de destino). As alíquotas do ICMS são de 12% no estado de origem e 18% no estado de destino.*

O objetivo, então, é calcular o DIFAL nesse cenário.

Cálculo do ICMS no estado de origem (Minas Gerais):

ICMS = Valor do produto x Alíquota do ICMS interestadual no estado de origem

ICMS = R$1000 x 12% = R$ 120

Cálculo do ICMS no estado de destino (São Paulo):

ICMS = Valor do produto x Alíquota do ICMS interno no estado de destino

ICMS = R$1000 x 18% = R$ 180

Cálculo do DIFAL:

DIFAL = ICMS no estado de destino – ICMS no estado de origem

DIFAL = R$180 – R$120 = R$ 60

Ou, em uma equação mais resumida, DIFAL = Valor da operação (R$1000) x (Alíquota interna [0,18] – Alíquota interestadual [0,12]).

Nesse exemplo, o valor do DIFAL é R$60. Esse montante representa a diferença entre o ICMS que seria devido no estado de destino (R$180) e o ICMS que foi efetivamente pago no estado de origem (R$120).

Contudo, esse é um exemplo de cálculo do DIFAL ‘por fora’. No entanto, é importante ressaltar que existe também a possibilidade de realizar essa conta ‘por dentro’, com duas bases. Você deve atentar-se para qual abordagem é mais apropriada para a sua situação e aplicá-la de acordo com as regras tributárias vigentes em cada estado.

Leia também: Cálculo do ICMS: como fazer?

Relevância do DIFAL para a conformidade fiscal

O Brasil é um país com alta complexidade tributária, e o ICMS é um imposto estadual. Quando uma empresa realiza operações de compra e venda entre estados diferentes, ela se depara com a necessidade de calcular e recolher o ICMS. O DIFAL entra em cena quando há diferença nas alíquotas do ICMS entre o estado de origem e o estado de destino da mercadoria.

Nesse sentido, o DIFAL é crucial para garantir a conformidade fiscal nessas transações. Se uma empresa não calcular e recolher corretamente o DIFAL, pode enfrentar problemas tributários, como autuações e multas. Portanto, o cálculo e recolhimento adequado do DIFAL é fundamental para evitar implicações fiscais negativas.

Isso porque, os órgãos de fiscalização, como a Receita Federal e as Secretarias da Fazenda Estaduais, realizam auditorias periódicas para verificar a conformidade fiscal das empresas. Assim sendo, o DIFAL é um dos aspectos que podem ser auditados, e a não conformidade pode resultar em sanções.

Além da legislação relacionada ao ICMS ser bastante complexa, ela também varia de estado para estado. Isso pode tornar o cumprimento das obrigações fiscais ainda mais desafiador.

Contudo, o DIFAL desempenha um papel crucial na garantia de que as empresas estejam cumprindo suas obrigações tributárias corretamente ao lidar com operações interestaduais.

Manter a conformidade fiscal não apenas evita problemas com as autoridades fiscais, como multas e autuações, mas também contribui para a saúde financeira e a reputação da empresa. Afinal, organizações que operam de maneira transparente e em conformidade com as leis tendem a construir relacionamentos mais sólidos com clientes, parceiros e investidores.

Regras e observações importantes

Apesar de ser um artefato relativamente antigo, o DIFAL ganhou maior destaque a partir do ano de 2015, com a obrigatoriedade de sua aplicação nas operações de venda para consumidores não contribuintes do ICMS, conforme a Emenda Constitucional 87/2015.

Desde então, tornou-se ainda mais importante compreender as regras e observações cruciais relacionadas a ele. Abaixo, confira algumas das principais regras e observações para aplicação do DIFAL:

- Recolhimento pelo vendedor quando o destinatário não é contribuinte do ICMS;

- Cálculo baseado nas alíquotas interestaduais variadas (consultar tabela);

- Distinção entre ICMS próprio/interno e DIFAL;

- Cumprimento das obrigações acessórias;

- Planejamento tributário bem-feito e completo;

- Atualização constante sobre as mudanças na legislação e novas regras tributárias;

- Registro adequado de transações para auditoria e conformidade fiscal;

- Utilização de sistema confiável e ágil para emissão de notas fiscais.

Sobre o último tópico, é importante ressaltar que utilizar um sistema seguro para o cálculo e emissão das notas fiscais é fundamental para garantir a precisão no registro e pagamento do DIFAL. Um sistema preciso ajudará a evitar erros de cálculo, garantir a emissão correta das informações obrigatórias e simplificará a conformidade com as regras tributárias.

Além disso, um sistema emissor de notas fiscais, como o GestãoClick, automatiza muitos pontos do processo, o que ajuda você a economizar tempo e minimizar o risco de não conformidade fiscal.

Por isso, a escolha do sistema correto é um fator essencial para auxiliar a sua empresa a cumprir todas as obrigações relacionadas ao DIFAL, evitando inseguranças e desequilíbrios.

Teste o GestãoClick gratuitamente e usufrua dessa e de outras funcionalidades do nosso software, que vão ajudar você a otimizar de vez a gestão do seu negócio.

MARAVILHA

Oi, Jair. Tudo bem?

Ficamos muito felizes com o seu feedback. Que bom que nosso conteúdo ajudou você a esclarecer dúvidas.

Conta com a gente e fique de olho nos posts do Blog da GestãoClick! 🤝

Um abraço!